近期,两大百亿级投资项目分别落地与开工,再次点燃了钠电池领域的投资热情:

11月18日,淮海控股集团与弗迪电池签约钠电池项目,该项目落地江苏省徐州市,计划总投资100亿元,年产能30GWh,将打造全球最大的微型车钠电系统配套商。

11月19日,众钠能源广德寻钠钠离子电池制造基地项目开工仪式在安徽广德举行,该项目总投资100亿元,规划总产能年产20GWh钠离子电池电芯及10GWh钠离子电池系统。

年内新签约项目投资已超千亿

据电池网不完全统计,叠加上述两大百亿级项目,2023年以来,仅钠电池研发、制造及Pack环节,新签约的项目就多达28个,规划产能超260GWh,投资总额超1140亿元。

从上述新落地的项目来看,虽然钠电池领域投资扩产项目从数量和规模方面远不及锂电池领域,但相对于此前业内外企业侧重研发储备,普遍处于观望或少许押注状态不同的是,目前已有单个项目已开启10GWh、20GWh,甚至30GWh的大规模产能布局,也出现了多个百亿级项目。

不过,上述项目产能规划虽相对超前,但产能落地节奏还是相对谨慎,距离量产还需经历缓慢地爬坡过程。

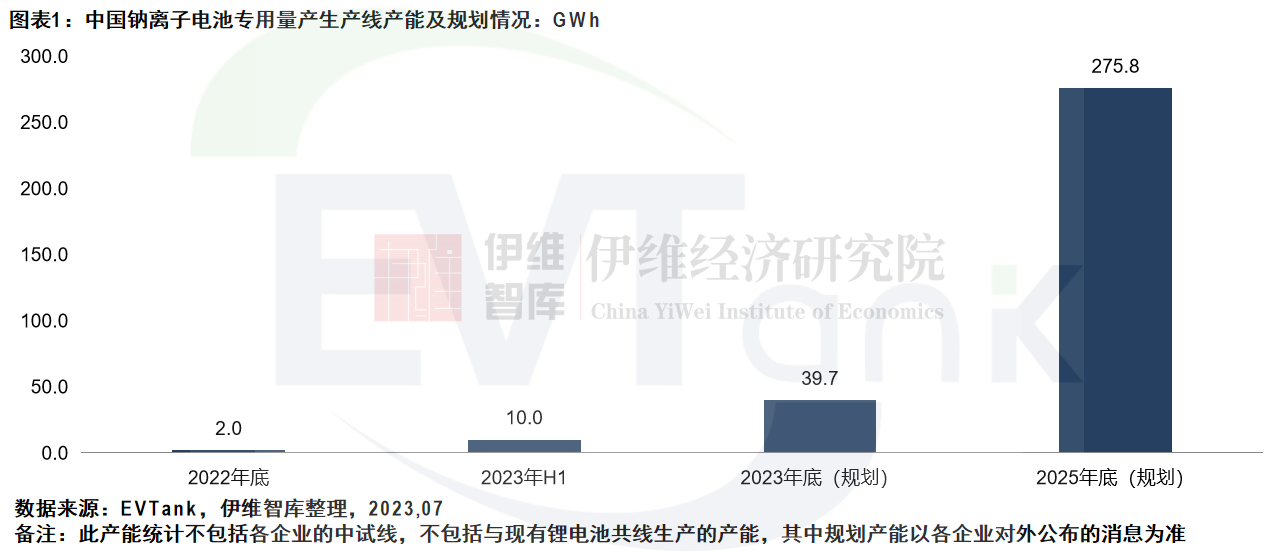

研究机构EVTank、伊维经济研究院联合中国电池产业研究院今年7月发布的《中国钠离子电池行业发展白皮书(2023年)》显示,截止到2023年6月底,全国已经投产的钠离子电池专用产能达到10GWh,相比2022年年底增长了8GWh,主要增量产能来自于传艺科技、多氟多、维科技术等,预计到2023年年底全国或将形成39.7GWh的钠离子电池专用量产线,主要增加产能来自于宁德时代、湖南立方、海四达、兴储世纪等已经进入实质性建设并进行设备招标的企业。

跟随钠电池企业的步伐,钠电池材料企业的扩产也在快马加鞭。仅在本月,就有多家材料企业公布项目新动态:11月20日,先钠科技举行落成典礼暨新品发布会,预计今年年底进入正极材料中试线建设阶段;11月11日,同兴环保公告,拟投资约6亿元,在安徽含山经济开发区分两期建设年产2万吨钠离子电池正极材料项目;11月8日,华阳集团万吨级钠离子电池正负极材料项目厂房顺利封顶。

EVTank数据显示,截止到2023年6月底,钠离子电池全产业链企业已经超过80家,涵盖了正极材料、负极材料、电解液等关键材料及电池企业。

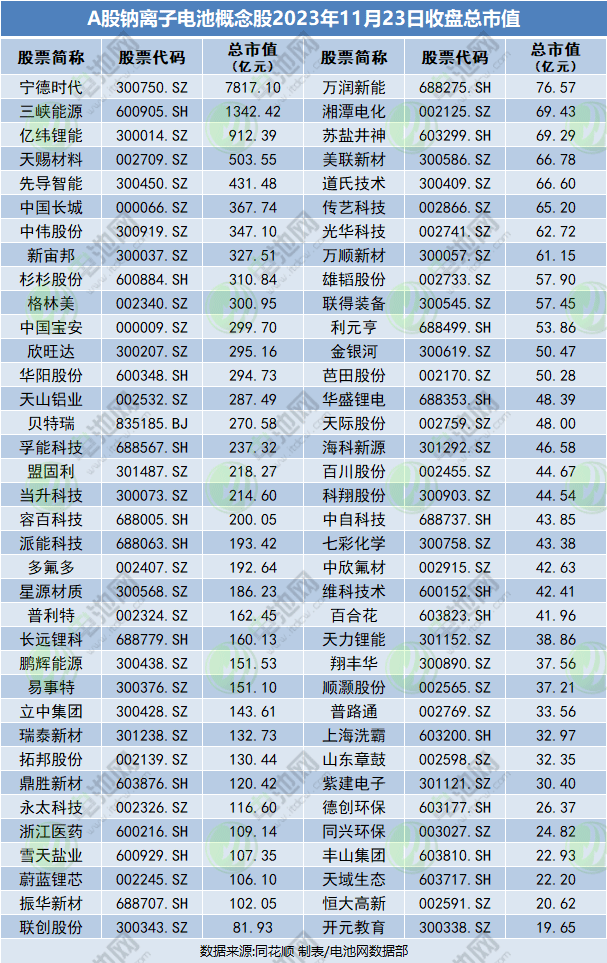

另据同花顺数据,截至11月23日收盘,A股钠离子电池概念股已达72只,总市值已接近1.9万亿元。

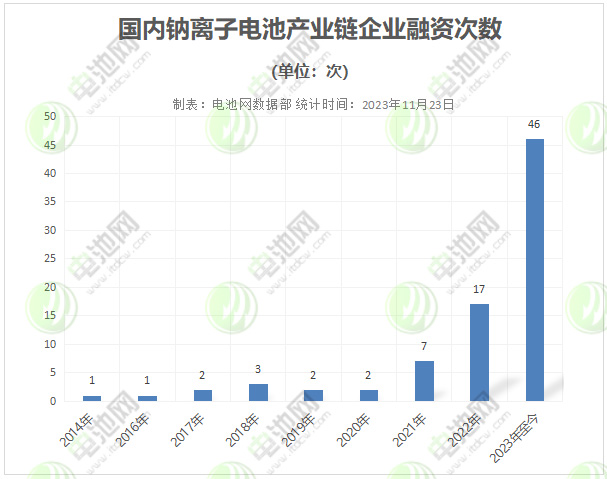

钠电池领域的热度从产业链企业的融资动向也可见一斑。

截至2023年11月22日,据电池网不完全统计,钠电池产业链领域24家企业进行81次融资,其中,佰思格融资11次,中科海钠融资7次,柔创纳科、众钠能源各融资6次,乐普钠电、立方新能源各融资5次,容钠新能源、启钠新能源、为方能源、钠创新能源各融资4次,珈钠能源、碳什科技、超钠新能源、寒暑科技各融资3次,国科炭美、盘古新能源、华钠新材各融资2次,玉皇新能源、英钠新能源、中钠时代、浩钠新能源、钠壹新能源、钠科能源、翔鹰新能源均融资1次。

从融资时间来看,2022年以来钠电池产业链企业融资次数明显升温:2014年、2016年各融资1次,2017年融资2次,2018年融资3次,2019年和2020年各融资2次,2021年融资7次,2022年融资17次,2023年至今已融资46次。

电池网还注意到,除了国内电池企业,海外电池企业也在加速对钠电池的相关研发生产。

就在11月21日,瑞典电池企业Northvolt对外宣布,已开发出一种先进的钠离子电池,其能量密度超过160Wh/kg,并称这项技术可最大限度减少“绿色转型中对中国的依赖”。

产业化发展或在2025年之后

钠电池布局火热的同时,依旧面临来自产线产品良率、成本以及供应链建设等多方面的挑战。

众所周知,钠元素储量丰富且成本低,是钠电池主要的竞争力之一,有望在两轮电动车、特种车辆、工商业储能、家庭储能、基站、机房等应用场景中,与磷酸铁锂电池等形成优势互补。

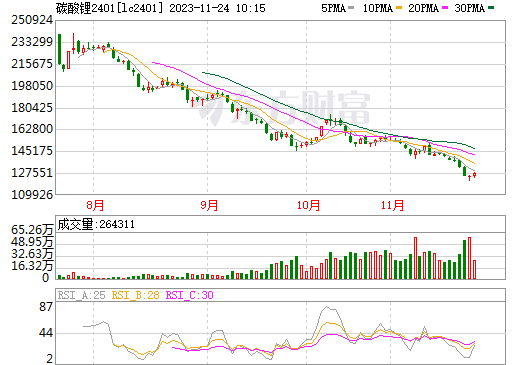

此前钠电池的快速发展,有着高锂价因素的助推,但自2022年11月冲高至60万元/吨高位以来,锂价整体呈现震荡下跌趋势。

11月15日,继2021年9月中旬均价突破15万元/吨以来,时隔两年,电池级碳酸锂首次跌破15万元关口。

11月23日,SMM电池级碳酸锂均价14.2万元/吨。同日,碳酸锂期货主力合约lc2401跌破13万元/吨关口,报收12.48万元/吨,盘中曾一度跌至12.04万元/吨,与7月21日上市时24.6万元的挂牌基准价相比,价格已腰斩。

随着锂价的大幅下行,磷酸铁锂电池BOM成本会继续走低,势必削弱钠电池的市场吸引力,加大降本压力。

伊维经济研究院研究部总经理吴辉认为,目前钠电池仍未实现经济学意义上的大规模量产,在成本上相对磷酸铁锂电池仍不具备优势,需要通过产业链上下游的培养来降低BOM成本,以及通过规模效应+设备自动化来降低制造成本。

多氟多此前在2023年上半年业绩说明会上表示,公司的钠离子项目正在推进技术落地,完善产能布局,预期公司钠离子电池的BOM成本要做到0.3元/Wh以内。

钠电池初创公司众钠能源首席科学家赵建庆也曾提到,该公司的户储钠电池电芯规模化量产后成本可实现小于0.35元/Wh。

根据中科海钠创始人胡勇胜此前的判断,钠电池成本将分三阶段发展:推广期0.5-0.7元/Wh;发展期0.3-0.5元/Wh;爆发期0.3元/Wh以下。

综合来看,随着钠电池技术创新的推进,产能规模逐渐扩大,成本优势的显现,产业链上下游布局的完善,产业化发展正渐行渐近。

今年7月,在2023钠电池产业生态圈会议暨企业家峰会上,众钠能源常务副总裴满预判,2022年是钠电行业的蓄势之年,2023年是攻坚之年,2024年是强链之年,2025年则将是规模之年;比克电池研发总监安伟峰也提到,由于材料厂家的扩产周期普遍需要1年左右的时间,再加上电池厂家的研发以及终端市场的测试,因此钠离子电池产业化会在2025年之后。

根据理论市场空间的测算以及对各个细分领域钠离子电池渗透率的判断,吴辉预测,2023年钠离子电池实际出货量约3GWh,到2030年出货量将达到347GWh,年平均复合增长率达97%。

结语:今年以来,钠电池产业链企业收获意向订单等利好消息频传,宁德时代、孚能科技、中科海钠、传艺钠电等钠电池企业都已传出将在新能源乘用车领域装车消息,两轮电动车、储能等领域也已有相关钠电池新品发布或项目示范运行消息传出……从开始量产走向订单兑现,“钠”里机遇无限。

推荐阅读:

中国保险汽车安全指数(C-IASI)2023年测评车型 第二次结果发布

采埃孚电驱动黑科技EVbeat概念车及I2SM励磁同步电机中国首秀

专题推荐: